Tassi: dopo giugno la situazione potrebbe complicarsi per la Bce

A cura di AXA Investment Managers

04 Giugno 2024 (5 min di lettura)

INTRODUZIONE

Come i mercati si aspettavano, la Bce ha tagliato i tassi d’interesse di 25 punti base. Ma i dati più recenti mostrano che l’economia dell’Eurozona sta accelerando e l’inflazione a maggio è salita più delle attese. Questo significa che dopo giugno la Bce avrà qualche grattacapo e per i mercati potrebbe essere più difficile prezzare ulteriori allentamenti di politica monetaria.

________________________________________

Quando il numero uno della Federal Reserve (Fed), Jerome Powell, alcune settimane fa aveva segnalato la “mancanza di progresso” dell’inflazione statunitense verso il target del 2% fissato dalla banca centrale, i mercati hanno dato poco peso alla notizia. La stessa dinamica sembra ripetersi in Europa dove l’inflazione si sta mostrando persistente proprio nel cosiddetto “ultimo miglio”, quando ormai ci si aspettava una discesa verso il livello target.

A maggio i prezzi in Eurozona sono aumentati più delle stime al 2,6% e il maggior contributo arriva dai servizi (+4,1% dal +3,7% di aprile), stando ai dati di Eurostat. Eppure, i mercati hanno continuato a prezzare un primo taglio di 25 punti base da parte della Banca centrale europea (Bce) nella riunione del 6 giugno.

Politica monetaria a parte, si comincia a profilare un percorso più accidentato dell’inflazione. Come avevamo già avvertito, se dovessimo continuare a vedere un’accelerazione dello 0,3%-0,4% mese su mese, potrebbe avverarsi l’ipotesi di un’inflazione persistente che resta al di sopra del target delle banche centrali. I prossimi mesi potrebbero riservare sorprese.

________________________________________

Migliora la congiuntura dell’Eurozona

Oltre alla crescita sorprendente degli Stati Uniti e all’ottimismo sulla Cina, sembra da vari indicatori che anche l’Europa cominci a crescere dopo un prolungato periodo di stagnazione.

“Il mercato ora prezza un’economia in accelerazione nell’Eurozona e salari in rialzo al di sopra delle aspettative” spiega Alessandro Tentori, CIO Europe di AXA IM. Conseguentemente, si sono ridimensionate le attese sui tagli dei tassi nel 2024 e “il mercato prezza meno di 60 basis points entro il 12 dicembre”.

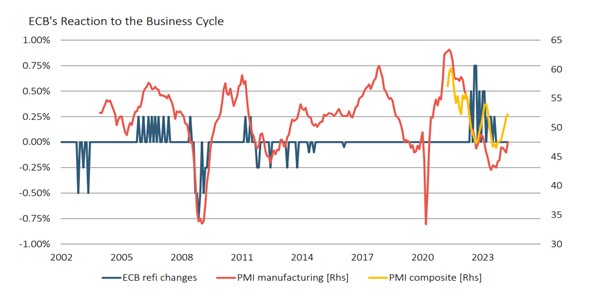

Anche gli indicatori di fiducia delle imprese suggeriscono un ciclo economico in accelerazione:

Fonte: AXA IM, Bloomberg.

________________________________________

La Fed non ha fretta

Dati macroeconomici resilienti e inflazione persistente negli Stati Uniti hanno spostato nuovamente la narrazione verso l’ “higher for longer” (tassi più alti più a lungo). Si profila uno scenario di stretta monetaria prolungata e un’inflazione che potrebbe mantenersi al di sopra del livello target.

Al momento l'economia americana continua a mostrare scarsi segnali di un deterioramento significativo, mentre l'inflazione ha sorpreso al rialzo per tre mesi consecutivi e la Fed non ha nessuna fretta di tagliare i tassi. La nostra view rimane quella di un primo taglio a settembre e di un secondo a dicembre.

________________________________________

Ancora volatilità?

In questo contesto, dovremmo continuare ad aspettarci un elevato livello di volatilità nei prossimi mesi poiché il mercato potrebbe dubitare ulteriormente della capacità della Fed e della Bce di realizzare i rispettivi 2-3 tagli dei tassi attualmente previsti.

I prossimi mesi saranno davvero cruciali. O l’inflazione rallenta senza che si verifichi una significativa flessione della crescita e le banche centrali possono allentare le loro politiche monetarie (scenario più favorevole alle obbligazioni), oppure l’inflazione si mostra ancora più persistente del previsto e gli investitori iniziano a temere la stagflazione.

________________________________________

Il credito ha premiato gli investitori

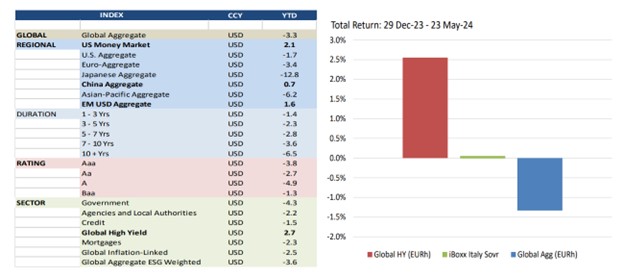

Lo scenario macroeconomico in cui ci troviamo si traduce, sul mercato obbligazionario, in una buona performance del credito da inizio anno. “Il credito ha premiato gli investitori dal 2023 a oggi grazie a un’economia globale che va meglio delle attese e una performance molto marcata sul mercato azionario”, commenta Tentori.

Basta guardare le performance delle varie asset class per concludere che un’esposizione del portafoglio agli asset più rischiosi dell’universo fixed income ha pagato. Aggiunge Tentori: “Il risultato di queste componenti si vede in particolare sugli indici High Yield, che hanno quasi ricoperto le ingenti perdite del 2022, ma non sulle classi obbligazionarie meno rischiose, come per esempio il BTP, che da inizio 2022 perde ancora circa 10 punti percentuali”.

Fonte: AXA IM, Bloomberg, al 23 maggio 2024.

________________________________________

Le probabilità di default del corporate statunitense

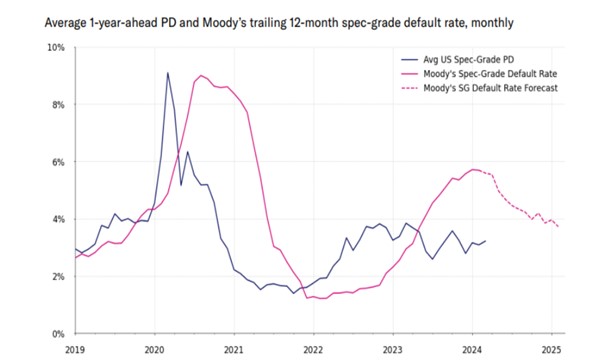

L’ultimo rapporto sul credito di Moody’s Investor Service mostra la media della probabilità di default entro un anno di un’azienda americana (vedi grafico). Ebbene, secondo Moody’s si osserva una certa resilienza del mercato corporate americano visto che la probabilità che un’azienda vada in default viene stimata al 3,6% nel primo trimestre 2025.

“Da tre anni il tasso di default è intorno al 3,5%-4% e le stime per i prossimi mesi prevedono una stabilizzazione intorno a questi livelli”, osserva Tentori. “Tuttavia, se si ampliassero gli spread, avremmo un aumento della probabilità di default.”

Fonte: AXA IM, Moody’s Credit Strategy.

La politica monetaria resta un importante driver per il settore del credito. Ma se fino all’anno scorso c’era una stretta correlazione tra il livello dei tassi e le condizioni finanziarie, nel 2024 c’è stata una netta decorrelazione tra l’andamento dei tassi e le condizioni finanziarie. E’ venuta a mancare la forte correlazione tra gli asset a rischio e il governativo.